10X Research:山寨币熊市,交易者迎来艰难时刻

原文来源:

编译: Odaily星球日报 Wenser

编者按:作为此前持续看多 BTC 的知名研究机构之一, 10X Research 近日再次针对近期大幅下跌的市场发表了最新观点:“。”随后, 10X Research 在 Newsletter 中对该观点进行了进一步阐述,Odaily星球日报对该文进行了编译,供读者参考。

加密货币大幅下跌,山寨币损失惨重

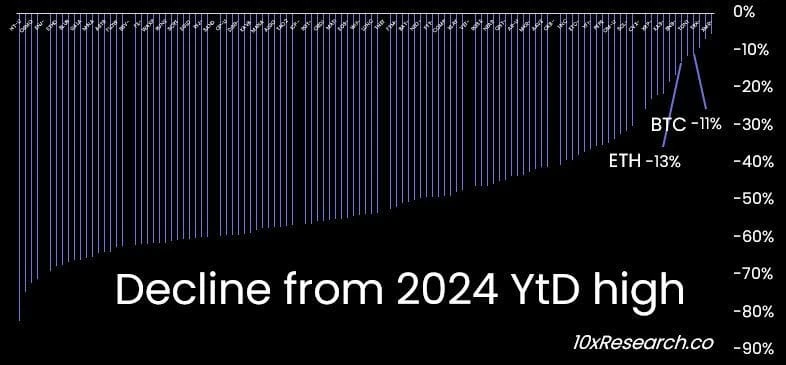

相信本文的标题引起了曾在 2017 年或 2021 年交易山寨币的所有人的共鸣。我们深入分析了 115 种加密货币:从 2024 年的价格高点来看,这些加密货币平均已下跌 50% 左右。如下文所述,除非加密货币市场的流动性问题有所改善,否则这些损失将持续加重。

比特币(价格跌幅为 11% )和以太坊(价格跌幅为 13% )表现相对较好,可能受益于部分交易者将山寨币兑换为这两大币种,这一现象在前两个市场周期中也曾发生过。

10X Research:部分加密货币价格跌幅一览

想要在山寨币熊市幸免于难的关键,在于有效的风险管理。

大量的代币解锁和稀缺的加密货币流动性指标是此次山寨币崩盘的主要原因。

5 月 8 日,我们向市场发出警告,“” 该文章的主要观点是,风险投资基金在 2022 年第一季度投入了 130 亿美元的投资资金,但市场随后转入低迷的熊市。现在,这些基金正面临投资者方面要求返还资金的压力,因为人工智能已经成为当下更热门的投资领域。

VC 区块链领域投资规模及比特币价格走势

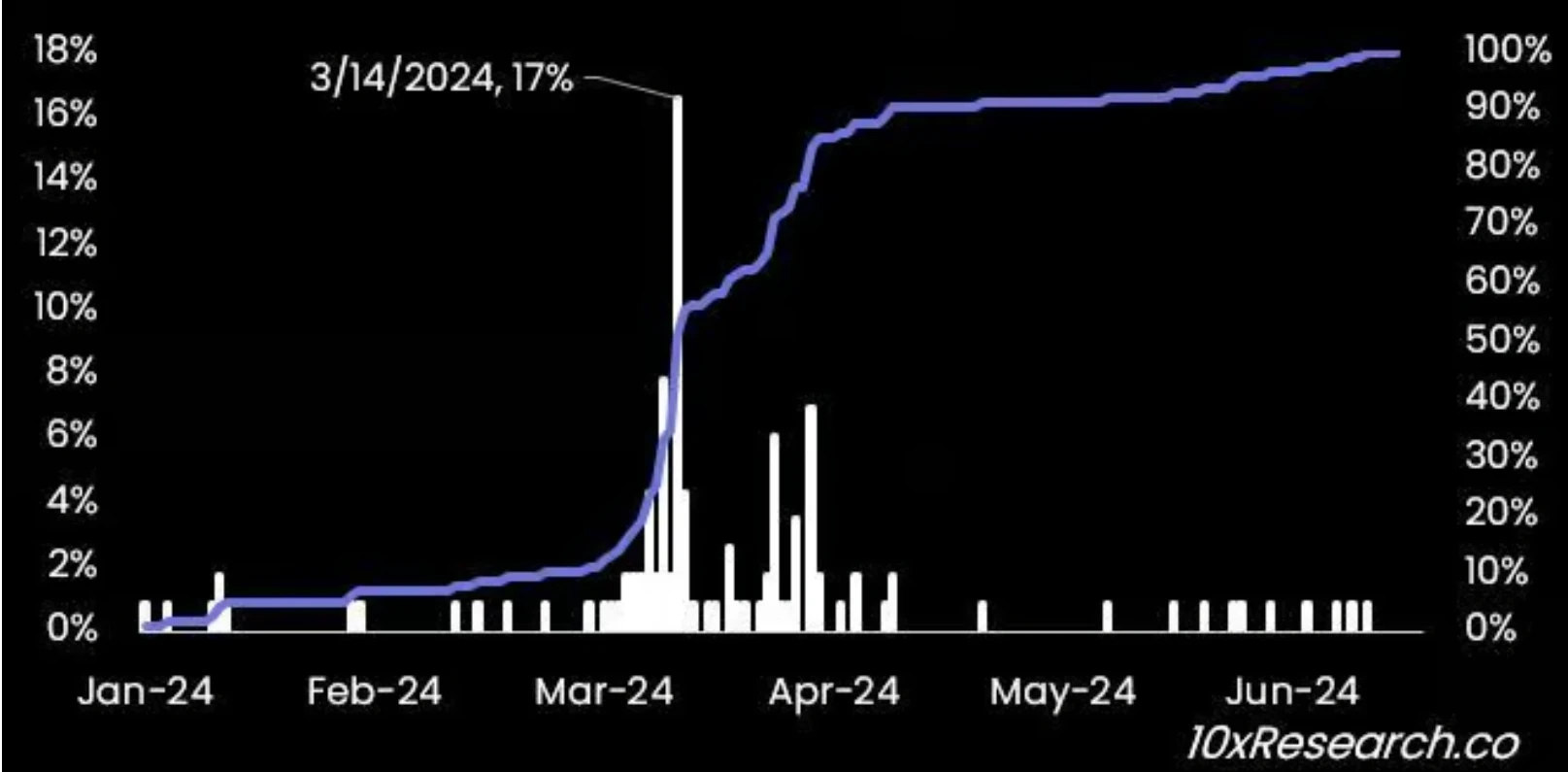

今天,山寨币正处于残酷的熊市当中。而就在今年,这 115 种加密货币中有 73% 在 3 月份达到新高价格。我们在预测比特币回报表现优于包括以太坊在内的其他加密货币这方面一直做得很好,但在 3 月初,市场局势发生了变化。

那么, 3 月份发生了什么独特的变化呢?

3 月成转折点,流动性缺失初现端倪

2024 年 3 月初,比特币价格达到了我们预计在年底才能实现的 70, 000 美元的潜在目标。

去年,我们准确地预测了 2023 年年底比特币 45, 000 美元的目标。

在 2022 年 10 月,我们也曾成功预测到比特币将在 2024 年减半前上涨至 63, 000 美元左右。彼时,尽管我们可以通过定量分析得出更高的价格目标(如比特币价格上涨至 12.5 万美元),但由于加密货币市场流动性的减少,市场表现因此受到影响,所以我们并未如此断言。

随后,我们逐渐转向谨慎态度,并尝试在比特币 70, 000 美元上方买入看涨的潜在突破,但将 68, 300 美元作为我们的“最低”止损价位。毕竟,我们是 Trader,而不是真正的赌徒。

当比特币跌破 60, 000 美元时,我们将止损价格下调至 62, 000 美元,作为重新买入的标准,以防看跌至 55, 000 美元的短期目标未能实现。

115 种加密货币中有 17% (左侧)在 3 月 14 日达到价格高点,目前所有币种都处于回撤状态(右侧)

毫无疑问,我们正处于这个牛市的关键时刻。

理解和遵循风险管理原则,才能将交易者与那些最终持有山寨币而遭受损失的人区分开来,因为山寨币往往会在牛市结束时下跌。

2024 年 2 月底,Solana 的 Meme 币热潮爆发。

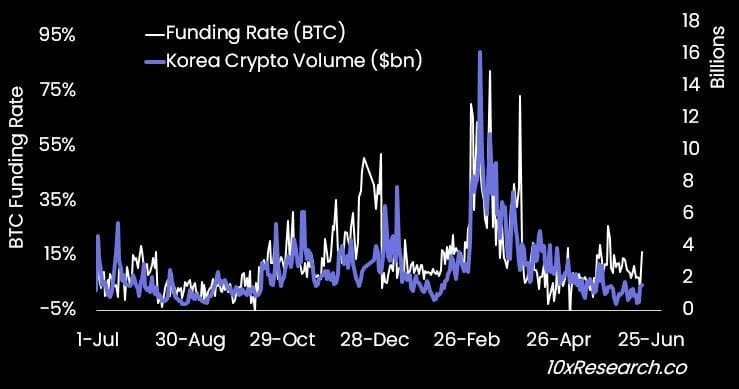

韩国执政的国民力量党在 4 月 10 日的全国大选前夕,曾围绕加密货币行业做出了若干承诺(包括可能允许比特币现货 ETF),由此导致韩国的加密货币市场每日交易量从 30 亿美元激增至 160 亿美元(相当于韩国股票市场交易额的两倍)。Shiba Inu 成为了当时数天内交易最为活跃的币种。

但时间走过 3 月,市场表现一蹶不振。

比特币资金费率变化及韩国加密货币交易量变化

持币待涨的背后,可能是逐渐归零的陷阱

我们偶尔涉足山寨币,但主要关注优质的、交易量较大的山寨币。

我们通常使用动态平均线作为止损标准,因为管理好下行风险至关重要。

加密货币市场周期性极强,买入并持有的常规投资策略在中长期内不太可能奏效。相反,分析加密货币流动性和宏观环境,并使用交易者思维(风险管理)框架来保护资金,以便在市场周期处于上升势头时处于有利位置,这种策略更为合适。这就是为什么我们的投资方法通常是战术性的,并且在市场环境转好时,我们可以采取更具主动性的策略进行操作。

4 月 4 日时,我们,该框架显示了比特币 ETF 流入如何助推积极的市场情绪,但同时,这些流动性是由推动资金费率上涨的散户投机买入之后增加的套利流动性的结果。

但现在,这些流动性已经接近枯竭状态。因为我们可以看到,尽管本月的通胀数据较低,但比特币 ETF 仍出现了大幅流出(过去七个交易日减少了 9 亿美元)。

随着比特币的资金费率(以及 CME 期货溢价)接近于零,我们可能会在下一个月度结算日前看到更多平仓行为,届时未平仓合约将转移到下一个 CME 合约周期(到期日为 6 月 28 日)。虽然现在很多人已经意识到比特币现货 ETF 的流动性主要是套利流动性资金(我们估计比例为 30% -40% ),但它们显然不再传递积极的市场信号,而且由于资金费率接近于零,所以这些流动性资金也不太可能实现回流。

3 月时,由于市场开始担心更高的通胀数据,比特币 ETF 流入也处于停滞状态,大多数山寨币也是在那个时候达到了价格高点。稳定币铸造速度在比特币完成减半后不久就开始放缓,未能为山寨币提供额外的流动性。而之后 20 亿美元的各类代币解锁只是临门一脚。

随着 3 月和 4 月初交易活动(尤其是 Meme 币相关的交易)的显著增加,许多交易者可能在较差的价格点位上积累了不少头寸。山寨币潮起潮落、来来回回,但比特币在下一个牛市中仍将屹立不倒。

像之前的牛市一样,很多交易者可能会坚持持有山寨币以持币待涨,但聪明的交易者则会在流动性放缓时,通过将仓位转移到比特币来保护自己的资产。

散户和机构交易者之间的区别在于,机构里的风险管理经理最终会迫使机构的山寨币交易员在适当的时候平仓止损;而散户们则不愿意承受显而易见的损失,会一直持有山寨币,直至归零。