开启回购分红、安全模块升级:深入解读Aave新经济模型

原文作者:Alex Xu,Mint Ventures 研究合伙人

Aave 是笔者长期关注的几个项目之一,昨日其治理团队 ACI 在社区论坛发布了 Aave 新经济模型的草案,对 Aave 代币的价值捕获、协议的安全模式等多个方面的预期升级进行了发布。

关于 Aave,笔者在近期发布的文章对其近况、竞争力和估值有比较完整的分析:

笔者本文围绕这份影响巨大的最新提案,主要回答以下 4 个问题:

1.该提案包含哪些主要内容

2.各主要内容的潜在影响

3.该提案落地的时间表和触发条件

4.该提案可能会如何中长期影响 Aave 代币的价格

提案原文:https://governance.aave.com/t/temp-check-aavenomics-update/18379

一. AAVEnomics 提案的核心内容

该提案全称[TEMP CHECK] AAVEnomics update,处于社区提案的早期阶段,即“温度检查”阶段,发布时间为 15 小时之前,提案发起人为 ACI,可以把 ACI 理解为 Aave 官方团队的治理代表,ACI 也是社区治理的主脑和主要协调人,其重要提案在发布前一般都会与其他治理代表和专业服务商进行比较充分的沟通,因此通过概率很高。

[TEMP CHECK] AAVEnomics update 的主要内容如下:

1. 介绍了 Aave 目前良好的经营状态和充沛的财务储备

项目在借贷领域处于持续的领先地位,收入水平远超项目开支,且储备资金多为 ETH 和稳定币,因此具备了对经济模型进行更新和开启协议收入分配的契机。

2. 坏账处理机制更新:原有的“安全模块”逐渐退出舞台,新安全系统 Umbrella(伞)上线

-

Aave 目前为可能发生的协议坏账提供了准备金,该机制被称为“安全模块”,这部分准备金目前由三部分构成:

-

质押的 Aave,现价值 2.75 亿美金

-

质押的 Aave 原生稳定币 GHO,现价值 6000 万美金

-

质押的 Aave-ETH LP,同时也是 Aave 链上流动性的主要来源之一,现价值 1.24 亿美金

-

新上线的“伞”安全系统将替代原有安全模块,具体来说:

-

系统的坏账储备金,将由新的 aToken 模块负责,该模块的资金来源于自愿存款的用户,用户存入后不但会获得原有存款利息收益,还将获得额外的安全补贴,补贴来自于 Aave 的协议收入

3. Aave 代币的新角色,并开启协议利润分配

-

Aave 质押模块仍然存在,不过质押的 Aave 不再担任风险储备金,而是有两个作用:

-

可以获得协议在保留运营所需要的资金之外的利润盈余分配,方式是 Aave 的财务团队通过社区治理提案,定期将利润在二级市场回购 Aave 分配给质押者

-

质押 Aave 可以获得“Anti-GHO”,“Anti-GHO”可以用于冲抵你的 GHO 稳定币债务,也直接可以存入 GHO 质押模块,因此 Aave 也能获得 GHO 产生的利润

4. GHO 质押模块变化

原有的 GHO 质押模块需要担保整体 Aave 协议系统的坏账,但更改后只对 GHO 部分的坏账进行担保。

5. 其他

-

Aave 代币的流动性不再依赖质押模块中的 Aave – ETH 激励,而交给 ALC(Aave 流动性委员会)负责

-

协议的初代代币 Lend 向 Aave 的兑换将终止,未按时兑换的代币将划归国库

Aave 新的经济模型关系图可见:

二. 该提案内容的影响

主要影响有二:

-

Aave 代币拥有了比较明确的价值捕获,且抛压进一步降低,与协议的良好发展进一步挂钩

-

价值捕获来自于:协议息差部分的收入回购+GHO 利息收入的反哺

-

抛压的减少来自于:质押模块的停用,也意味着 Aave 将以协议收入的稳定币和 ETH 作为开支代币,取代 Aave 代币的产出,这将直接减少 Aave 的抛压,也将让 Aave 更加稀缺

-

伞安全模块的引入,让协议的结构变得更加灵活,协议激励进一步优化,让协议在安全上的治理上限进一步提高,也提出了更高的治理要求

-

原有的 Aave 安全模块全凭 Aave 排放来激励,灵活性小,伞安全模块则类似于 Eigenlayer 的 AVS 模式,是一种模块化、可按资产类别、时间、容量进行自定义激励的模块

-

这也意味着 Aave 的风险团队除了资产规模、利率曲线、LTV 等风险指标之外,又多了一个需要评估和制定的指标

三. 方案落地的时间表和前提条件

ACI 表示,方案的落地将采取逐步的方式,根据不同的前提条件,分为三个阶段(三个治理提案)来落地以上内容。

阶段一:质押机制和 GHO 机制更改

-

GHO 质押只负责 GHO 债务部分的坏账担保

-

Aave 和 Aave – ETH 质押模块被更改为“遗留安全模块”,在被替换前继续发挥担保功能,Aave 质押的冷却期设置为 0

前提条件:已达成

执行时间:本提案获取充分社区意见,且 Aave 的主要社区开发者 BGD Labs 批准了 Umbrella 升级之后

阶段二:Aave 代币功能更新,新经济模型逐步上线

-

结束质押 Aave 获得 GHO 利息折扣功能

-

Anti-GHO 功能上线,质押 Aave 可以获得 Anti-GHO

-

关闭 Lend 兑换 Aave

前提条件:

-

GHO 规模达到 1.75 亿(目前 1 亿左右)

-

GHO 的二级流动性,能达到“ 1000 万交易规模对价格影响小于 1% ”,目前影响 GHO 价格达到 1% 的交易规模为 210 万左右

阶段三:Aave 费用开关激活,开启回购

-

关闭传统安全模块

-

激活伞安全模块的 aToken 模式,用户可以以自己的存款为系统提供担保,并将获得额外的奖励

-

Aave 财务服务商通过治理开启 Aave 的回购并分配给 Aave 质押者,并逐渐实现自动化

前提条件:

-

Aave 收入池过去 30 天内的平均资产净值,足以覆盖 2 年现有服务提供商的开支

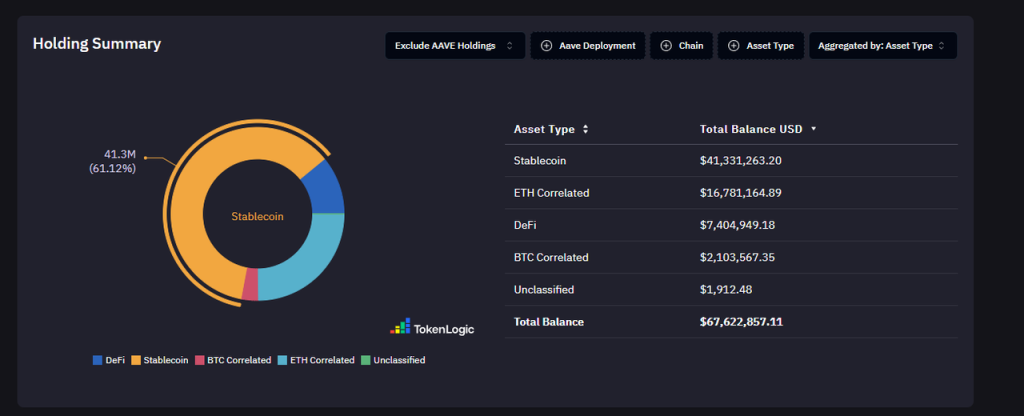

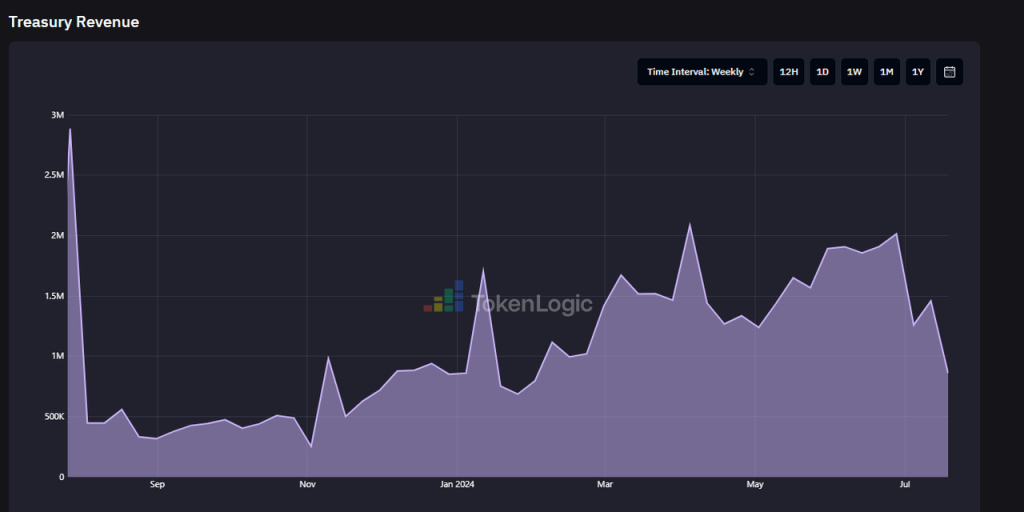

*目前 Aave 国库中排除 Aave 代币之外的总资资产约为 6700 万美金(61% 为稳定币, 25% 为以太坊, 3% 为 BTC),而 Aave 24 年全年开支约为 3500 万美金左右(ACI 负责人给出的数据),若 25 年开支水平相近,两年开支则为 7000 万美金,考虑到 Aave 今年以来每周的收入基本上在 1-2 百万美金,两者已经相当接近,大约在一个月内就能达到该水平。

Aave 的国库资金构成,来源:https://aave.tokenlogic.xyz/treasury

Aave 的协议收入,来源:https://aave.tokenlogic.xyz/revenue

-

Aave 协议近 90 天的年化收入,达到年初至今(原文如此)所有协议支出的 150% ,包括 AAVE 的回购预算和伞安全模块的支出

*预算由 Aave Finance 服务提供商每季度定义、拨款和调整。

总的来说,阶段一已经具备上线条件,阶段二预计还要几个月(具体要看流动性委员会对 GHO 的流动性预算和投入力度),阶段三上线的时间则不太好预测,受到具体的预算方案、市场环境和收入等因素的影响,但考虑到目前 Aave 强劲的收入水平,到达标准并不算难。

四. 该提案会如何中长期影响 Aave 代币价格

长期来看,该提案第一次明确地将 Aave 协议的发展和 Aave 代币进行了挂钩,Aave 代币的下限有了回购托底,持有人则有了现金流收入,利好 Aave 的价格。

不过考虑到该提案的落地需要时间,且是分批进行的,加上提案刚刚发表不到一天,在具体条款上还需要讨论和修改,所以 Aave 代币的价值捕获是一个渐进和长期的过程。

不过如果提案落地顺利,Aave 作为目前最大的 Defi 项目之一,其规范化、透明化规的治理,和对代币支持者回报,或将让它进一步获得价值投资偏好的投资者的青睐,这些投资者或许不光来自于币圈,还包括出身传统金融领域的Web3新进者们。