加密市场的造雨者:顶级收费协议盘点

原文标题:《》

原文作者:TokenTerminal

原文编译:火星财经,MK

介绍

本期通讯着重解析了费用产生最为显著的协议(包括区块链和去中心化应用程序),我们关注这些协议的原因主要包括:

用户更倾向于为哪些协议支付服务费用? 这些协议提供的服务类型以及它们的商业模式是如何的? 用户实际支付的费用总额有多少? 哪些特定市场领域相较其他领域更受欢迎? 是否有协议在某些市场领域内占据主导地位? 通过分析一张详细的图表,我们将深入探讨加密货币市场的行业趋势。

让我们展开详细探索!

1.聚焦区块链的顶尖收费协议

重点关注的协议包括:以太坊、Tron、比特币、Solana、BNB Chain 和 Base。

主要费用来源于通用区块链

在前 20 位的协议中,有 5 个是第一层(L1)区块链,仅 1 个属于第二层(L2)区块链。

在过去 30 天里,以太坊的费用产出最高,达到约 1.8 亿美元。尽管 Base 的平均交易费用相对较低,仅约 0.03 美元(相较于以太坊 L1 的 4.5 美元),但由于 L2 层面的用户活跃度增加,Base 也成功进入了前 20 名。

除 L1 和 L2 区块链外,前 20 名中的其他所有协议均属于去中心化金融(DeFi)类别。

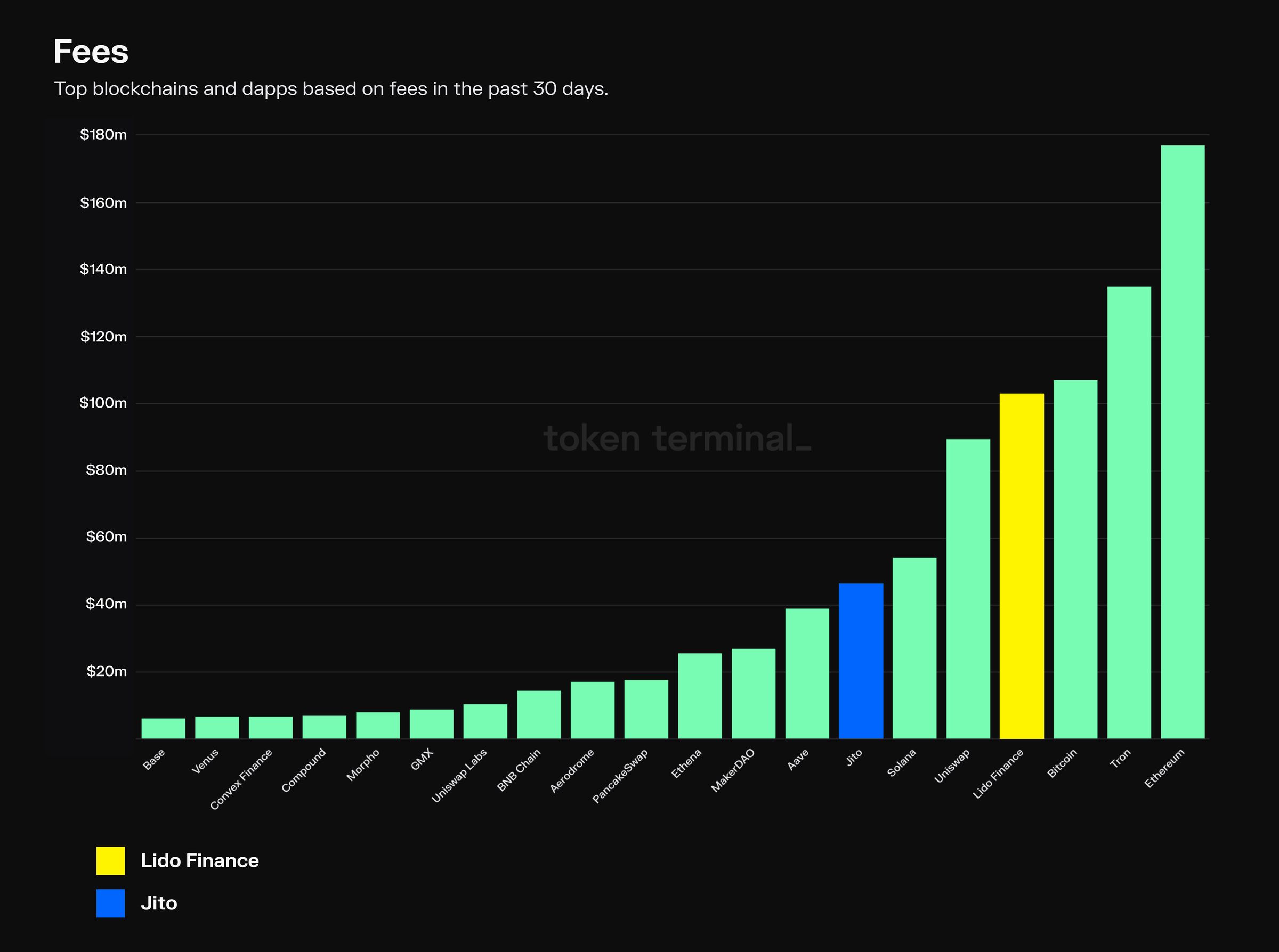

2. 顶级收费协议,聚焦 Lido Finance 和 Jito

重点协议:Lido Finance 和 Jito。

Lido 在所有加密应用中的费用产出居首位

Jito 经营两项不同的业务:流动性质押(JitoSOL)和最大化可提取价值(MEV)市场,前者通过基于 AUM 的管理费实现盈利,而后者则是通过收取给验证者的 MEV 小费来实现盈利(该图表仅包括 MEV 小费)。

与此相对,Lido 则专注于流动性质押一项业务,通过向存款人收取的质押奖励赚取佣金。 相比 Jito,Lido 产生的费用大约是其两倍,但 Jito 的增长速度更快。

Lido 管理着 33.5 亿美元的质押资产,而 Jito 则有 1.6 亿美元。Lido 的完全稀释后市值达到 1.9 亿美元,而 Jito 为 2.5 亿美元。

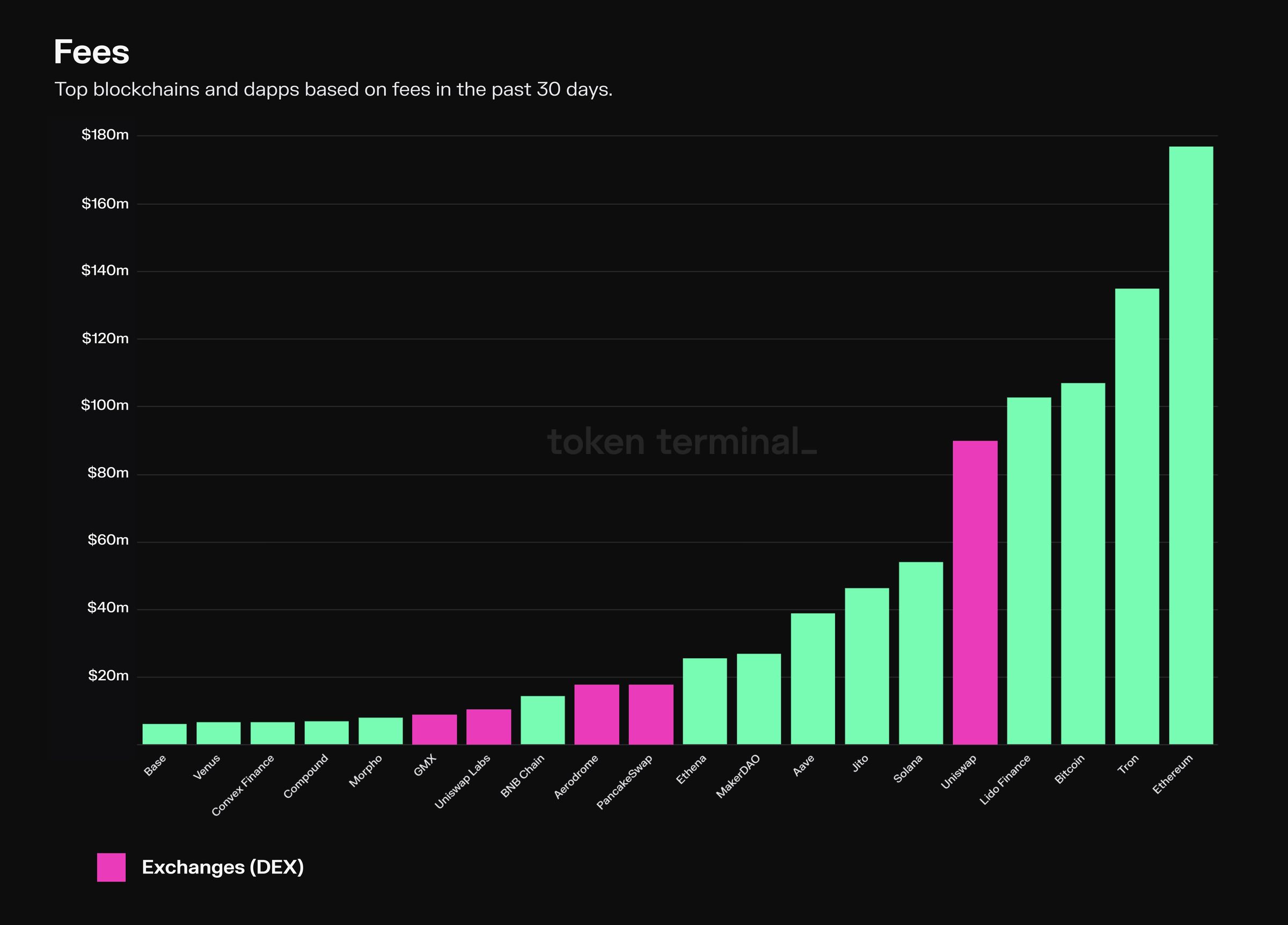

3. 顶级收费协议,聚焦去中心化交易所(DEX)

重点协议:Uniswap、PancakeSwap、Aerodrome、Uniswap Labs 和 GMX。

Uniswap DAO 在 DEX 类别中占据了主导地位,月费用接近 1 亿美元

在 DEX 领域中,Uniswap DAO 的费用产出最高。值得注意的是,Uniswap Labs 作为一个独立实体被纳入考量,它通过向使用官方 Uniswap Labs 前端应用程序接入 Uniswap 协议的用户收费来获利。

与其他位于前 20 名的 DEX 相比,Uniswap DAO 的费用产出大约是它们的两倍。

Aerodrome 作为一个基于 Base 的 DEX,其费用产出是其底层 L2 区块链的两倍。

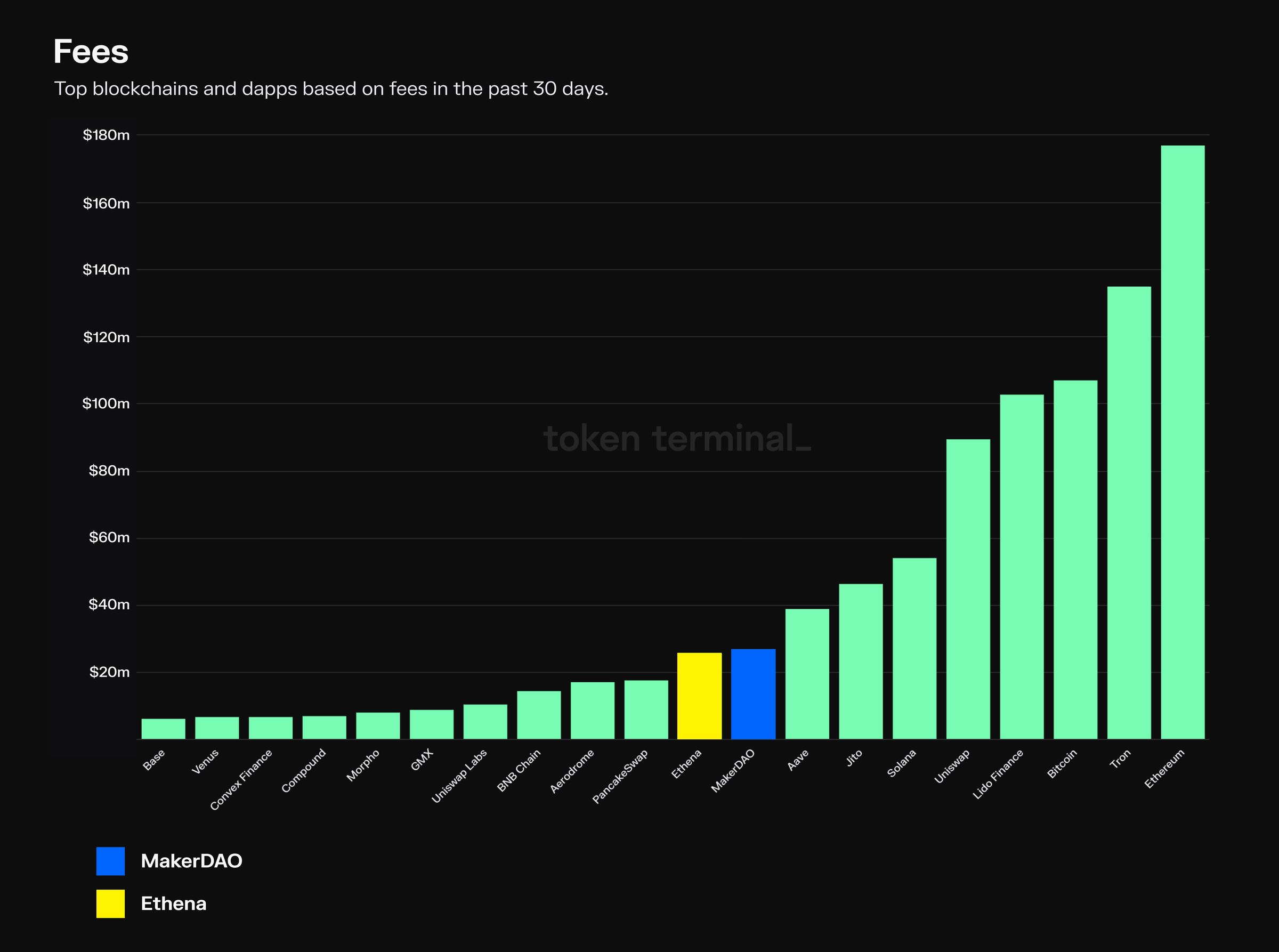

4. 顶级收费协议,聚焦 MakerDAO 和 Ethena

重点协议:MakerDAO 和 Ethena。

Ethena 有潜力在费用方面超越 MakerDAO

MakerDAO 和 Ethena 在去中心化稳定币发行者领域中占据主导地位。 市场上最大的稳定币发行者,如 Tether(USDT)和 Circle(USDC),未被包括在内,因为它们的费用和收入主要在链下产生。

Ethena 预计于 2024 年 11 月推出,而 MakerDAO 则早在 2017 年 11 月已经上线。

5.顶尖的收费协议,聚焦于借贷协议

重点关注的协议包括:Aave、Morpho、Compound 以及 Venus。

Aave 在加密货币领域中是第四大费用产生者。

在贷款类别中,Aave 独领风骚,其与排名第二的 Morpho 之间的费用差距高达 3000 万美元。

虽然 Compound 和 Aave 均于 2020 年推出,Aave 在活跃贷款和费用生成方面已成功超越 Compound。

尽管 Aave 在整个借贷领域处于领先位置,但 Venus 在 BNB 链的借贷市场中却有着明显的领先优势,目前约 90% 的费用来自其在 BNB 链的运营。

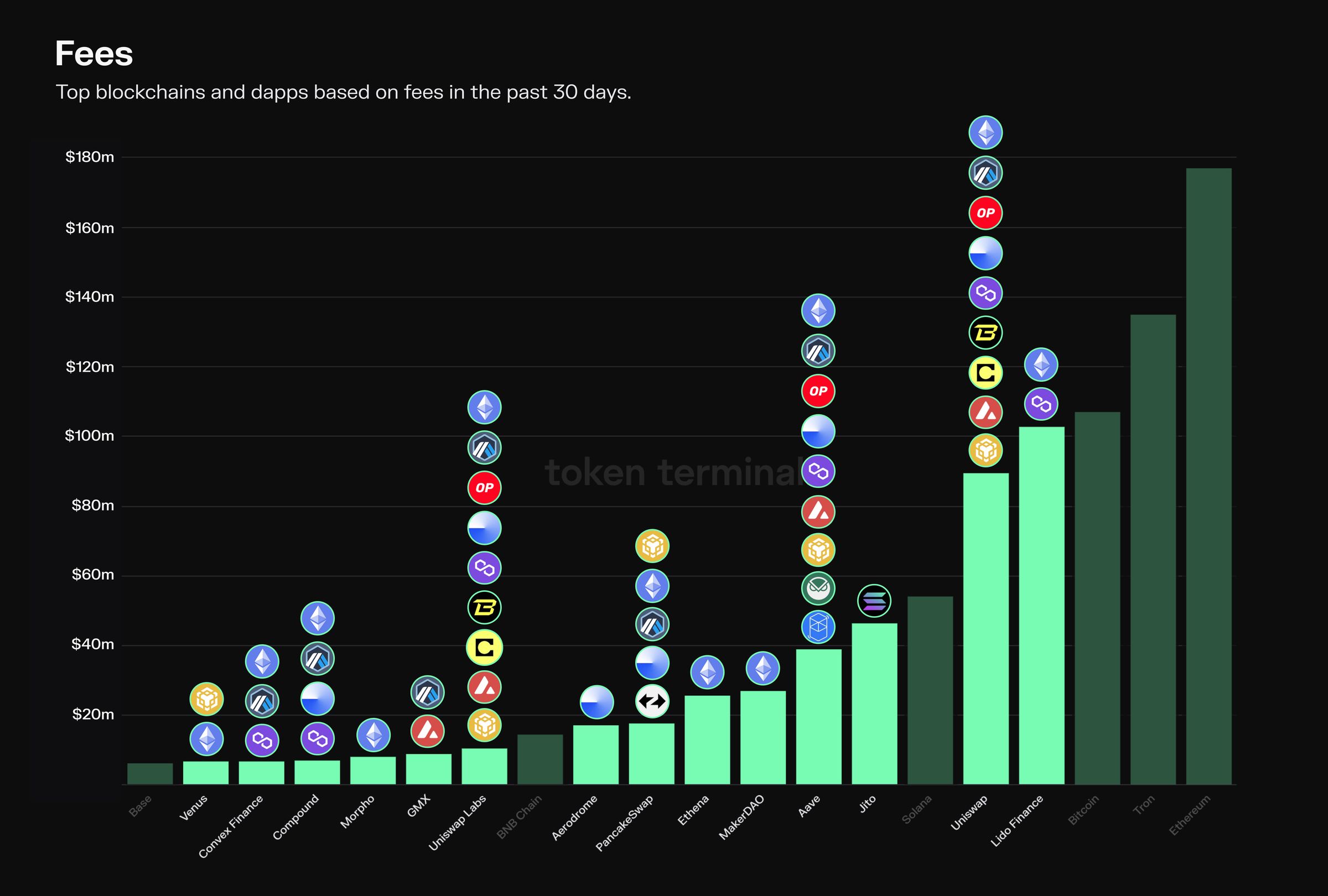

6.顶尖的收费协议;链条细分

这部分主要介绍应用程序部署的区块链。

大部分顶尖的收费应用程序都选择在多个区块链上进行部署。

在加密领域,排名前 20 的收费应用程序中,大多数都部署在以太坊(包括 L1 和 L2)。

值得一提的是,资产发行方(如稳定币发行者和流动性质押提供者)大多采用单一链条管理,其核心产品(稳定币或 LST)则在其他多个链上扮演桥梁资产的角色。

在这前 20 名中,Aerodrome 是唯一一个从 L2 区块链(Base)出发的应用程序。

常见问题解答

什么是费用?

费用指的是协议服务的终端用户所支付的总额。

不同的市场部门采用不同的费用结构,因为每个部门的协议都有其独特的商业模式:

-

区块链 L1 和 L2 = 通过出售区块空间来收取交易费用

-

流动性质押 = 通过投资用户的质押资产获得奖励

-

交易所(DEX、衍生品)= 通过交易费用换取资产

-

贷款 = 通过提供利息的贷款服务

-

稳定币发行商 = 通过提供计息的美元或投资用户存款以获取收益的方式

-

资产管理 = 通过投资用户的存款以获取收益

费用与收入有何区别?

-

收入是基于协议的费用收取率(%)来计算的。

-

这一收取率可在 0 至 100% 之间变动。

-

目前,Uniswap DAO 和比特币的采纳率为 0% ,而以太坊的通常约为 80% 。

收入与收益有何不同?

-

收益是通过从收入中扣除代币激励和运营费用后得到的。

-

代币激励指的是协议在用户获取上的支出,按协议原生代币的美元价值计算。

-

运营费用包括协议在开发、维护及优化过程中人力和基础设施的投入。

-

请注意,多数协议并不会在链上公开其运营费用,这也是为何许多协议尚未引入此项指标的原因。

何时应考虑费用、收入或收益?

根据经验,投资者应在协议尚未开始货币化的早期关注费用,以及已开始货币化的阶段关注收入和 / 或收益:

-

早期:关注费用,显示协议已有付费客户。

-

后期:关注收入,表明协议能够对其付费客户进行货币化。

-

成熟阶段:关注收益,反映出协议能够为其代币持有者创造价值。

同时,还应关注以下比率:

-

收入 / 费用 = 理想情况下,显示协议对供应方(LP)有较大影响力,能够收取更高的费用。

-

收益 / 收入 = 理想情况下,表明协议的用户获取成本和运营开销较低,从而能够保留更高比例的收入作为收益。